Kassavirtalaskelma on jokaisen yrittäjän timanttinen työväline. Onhan sinulla se jo käytössä?

Onko sinulla yrittäjä kassavirtalaskelma (tai kassabudjetti) päivittäisenä työvälineenä? Tiedämme – olemme keskustelleet ja sparraanneet lukuisten yrittäjien kanssa, ja todella monelta tämä laskelma uupuu. Se, miksi se uupuu, onkin sitten jo ihan toinen kysymys.

Yrityksen talousasiat ovat kaiken toiminnan perusta, nimittäin jos yritys ei ole kannattava, on sen toiminta pidemmän päälle todella hankalaa. Rahan tulee riittää yrityksen kuluihin ja sen lisäksi yrittäjän olisi mukava nostaa vielä sitä palkkaakin itselleen. Moni yrittäjä ulkoistaa talousasiat kirjanpitotoimistolle, eikä itse kiinnitä niihin lainkaan tai kiinnittää todella vähän huomiota. Yrittäjän olisi hyvä olla itse kartalla yrityksensä taloudesta, kannattavuudesta ja ylipäätänsä talouden aspekteista. Loppupeleissä se ei ole lainkaan vaikeaa.

Kassavirtalaskelman (tai kassabudjetin) avulla yrittäjä näkee heti, yhdellä silmäyksellä, yrityksensä menneisyyden, tulevaisuuden ja nykyisyyden. Yrityksen pankkitilin saldo ei ole sama asia kuin yrityksen taloudellinen tilanne. Yrittäjää helpottaa todella paljon, kun hän pystyy esimerkiksi ennakoimaan lähikuukausien tulot ja menot, näkemään rahan riittävyyden.

Kassavirtalaskelma (tai kassabudjetti) on tuloslaskelman ja taseen lisäksi yrityksen peruslaskelma, joka meidän mielestämme jokaisella yrityksellä tulisi olla päivittäisenä työvälineenä. Mihin sitä sitten käytetään ja mitä siihen laitetaan? Tässä lyhyesti ohjeita sen käytöstä.

Kassavirtalaskelmaan (voi olla myös nimellä kassabudjetti) laitetaan seuraavat asiat:

- Tulot. Tämä tarkoittaa niitä tuloja, joita saat asiakkailta tai arvioit saavasi. Tuotemyynnin arviointi tai palveluiden myynnistä saadut tulot.

- Yrityksen juoksevat kulut. Tarkoittaa yrityksen kuluja, joita sinulla on kuukausittain tai tiettyinä ajankohtina. Esimerkiksi vuokra, puhelinlasku, palkkakulut, vakuutuskulut jne.

- Rahoitustulot. Tämä taas tarkoittaa niitä tuloja mitä saat muusta rahoituksesta. Esimerkiksi laina, sijoitus, leasing tai muut vastaavat tuotot.

- Rahoitusmenoista. Näitä voi olla esimerkiksi pankkikulut, lainan korot, muut rahoitusmenot investoinneista.

Kassavirtalaskelman (tai kassabudjetin) avulla ennakoit ja näet realiaikaisen tilanteen

- Näet ja pystyt ennakoimaan paljonko yrityksen kassassa on rahaa

- Pystyt suunnittelemaan ja toteuttamaan hankintoja paremmin ja oikea-aikaisesti rahoituksen suhteen

- Osaat varautua oikea-aikaisesti ja hyvissä ajoin lainojen, hankintojen, investointien, laskujen (kulujen) palkkojen, oman tulon jne maksuihin

- Tiedät milloin voit maksaa itsellesi enemmän palkkaa ja milloin vähemmän, milloin on kiristettävä ja oltava tarkkana maksujen suhteen tai sinulle jää ylimääräistä hankkia tarvitsemaasi

- Näet minkä verran sinulle jää ylimääräistä rahaa lyhentää vaikka lainaa tai sijoittaa johonkin.

Voit tarkastella, seurata ja budjetoida rahan riittävyyttä kuukausitasolla. Sinun on helppo suunnitella myyntitavoitteita ja tiedät, paljonko missäkin kuukaudessa on tultava rahaa. Lisäksi siinä arvioidaan sisään tuleva rahoitus, on se sitten tulorahoitusta tai lainarahaa. Näiden kulujen ja tulojen summana syntyy kuukausittain käytettävissä oleva raha, jonka avulla hallinnoit taloutta. Laskelmasta myös näet milloin tarvitaan lisärahoitusta, jos oma tulorahoitus ei riitä kulujen, investointien ja palkkojen maksamiseen.

Kassavirta jaetaan seuraavasti

- Liiketoiminnasta tuleva rahavirta kertoo kuinka kannattavasta liiketoiminnasta on kyse, eli paljonko liiketoiminta tuottaa.

- Rahoituksen rahavirta taas kertoo minkä verran on lainaa, velkaa tai muuta rahoitusta. Se kertoo myös paljonko velkaa on maksettu. Jos rahoituksen rahavirran eli menevien rahojen jälkeen et saa nostettua palkkaa tai maksettua lainoja, niin tiedät että liiketoiminta ei ole riittävän kannattavaa.

- Investointien rahavirta taas kertoo kuinka paljon investointeihin on käytetty rahaa. Jos sinulla ei ole varaa tehdä investointeja, et voi kehittää yritystoimintaa eteenpäin tai kasvattaa. Voi olla, että sinulla ei ole investointeja eikä niitä ole tiedossakaan. Tästä voisi esimerkkinä olla asiantuntija, joka tarjoaa omaa osaamistaan. Silloin investoinnit saattavat olla lähes nollassa tai hyvin pieniä kuten puhelin, tietokone, tulostin jne.

Raha voi käydä kassassa vähiin joskus myös kannattavassa liiketoiminnassa. Pääomaa saattaa sitoa esimerkiksi yrityksen kasvattaminen, johon ei ole rahaa tilillä. Esimerkiksi tuotteiden kysyntä kasvaa yhtäkkiä, ja joudut investoimaan eli valmistamaan tai ostamaan tuotteita huomattavasti enemmän. Tulorahoitus ei vielä riitä tähän, jolloin sinun on mietittävä miten rahoitat ostot/valmistamisen, jotta asiakkaat saavat tuotteet. Jos sinulla on laskelmat kunnossa, voit hakea lainarahoitusta tähän välivaiheeseen. Saadaksesi tuotteet ulos tehtaasta (valmistuskanavasta) tai päämieheltä.

Mikäli raha käy vähiin, eikä riitä esimerkiksi palkkaasi, tiedät ainakin varautua siihen ja mahdollisesti jaksottaa ottamaasi palkkaa jo aiemmin pienemmäksi eri kuukausilta. Näin et yhtäkkiä joudu tulemaan toimeen ilman minkäänlaista rahaa henkilökohtaisiin menoihisi. Jos olet palkkaamassa työntekjöitä, pystyt kassavirtalaskelman avulla näkemään kuinka paljon työntekijän palkkaamiseen tarvitaan lisää tulorahoitusta. Missä vaiheessa uskallat palkata ja kuinka paljon työntekijä tuottaa lisää kustannuksia. Kuinka paljon myyntiä on nostettava, saatava lisää, jotta se kattaa lisäresurssin kustannukset.

Kausiluontoisessa liiketoiminnassa on myös usein haasteita. Rahaa saattaa tulla paljon sesongissa, mutta sitten yritys saattaa joutua pärjäämään useita kuukausia (tai jopa puolivuotta) ilman tulorahoitusta. Tällöin sesongista saadun kassavirran jyvittäminen (tulorahoituksen) on tärkeää hiljaisille kuukausille. Näin yrityksen rahat riittävät ympäri vuoden. Yrittäjä tietää minkä verran rahaa on oltava hiljaiselle ajalle ja minkä verran voi milloinkin käyttää.

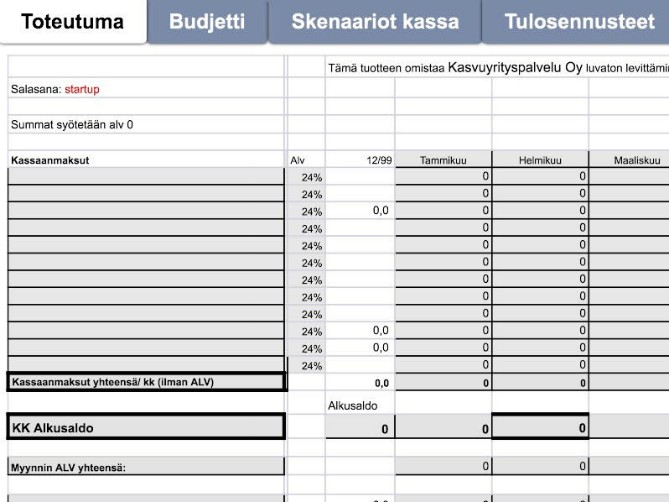

Täältä löydä selkeän kassabudjetin (pohjan) johon voit alkaa täyttää laskelmaa

Sivulla on myös vaihe vaiheelta ohjeistettu kassabudjetin täyttäminen. Jos katsot kassabudjetin materiaalista, sieltä löytyy myös esimerkkilaskelma omana välilehtenään, jonka avulla voit helposti viedä omat lukusi laskelmaan. Seuraa ohjeita tarkasti ja opettele täyttämään kassavirtalaskelma (eli kassabudjetti).